Мебельный рынок рухнул на треть

Свой первый бизнес генеральный директор MZ5 Андрей Сидоров создал еще в 1989 году под крылом комсомольской организации, собственно оттуда и пошла ставшая знаменитой аббревиатура — «Молодежный Центр». Уже в начале 90-х предприниматели определились с основным направлением бизнеса — производство мебели. Сейчас MZ5 — один из крупнейших российских производителей мягкой мебели, поставляющий продукцию среднего и премиум сегмента во все города-миллионники и большинство региональных центров страны.

По словам Андрея Александровича, затяжной кризис 2014-го . В результате сильные игроки вынуждены уйти с рынка, как, например, «Фарес».

Как вы оцениваете ситуацию на мебельном рынке? Можно ли говорить о восстановлении потребительского спроса?

– В условиях финансовых трудностей клиенты отказываются от товаров длительного пользования в первую очередь. Сроки их замены в условиях кризиса существенно увеличиваются. Хотя какие-то вещи люди так или иначе вынуждены приобретать в случае, допустим поломки. Например, современному человеку сложно прожить без стиральной машины или ему необходим автомобиль, как реальное средство передвижения.

А для мебели условия еще более жесткие. Ее замена становится еще менее актуальной. Остаются только два повода приобретения: ремонт или покупка новой квартиры. В результате спрос на продукцию отрасли пережил три удара. Первый - сокращение реальных доходов населения. Второй - то самое снижение количества замен. И третий удар — падение количества купленных квартир и проведенных ремонтов.

У нас же рынок в среднем по всем сегментам упал примерно в два раза — от 40 до 60%. В высшем сегменте это очень хорошо заметно: стало меньше богатых людей — сократились покупки элитной мебели. Аналогичная ситуация, кстати, по автомобилям премиальных марок, например Mercedes. Почему так происходит? Кто-то разорился, часть уехала за границу.

В средних и низших ценовых сегментах ситуация не лучше. Малый бизнес и менеджеры среднего звена откладывают сроки покупок. А в низших ценовых сегментах люди вообще по максимуму отказываются от мебели, кто-то покупает просто матрасы. Это по мягкой мебели.

В секторах кухонной и корпусной мебели спад оказался ниже. Дело в том, что у нас в значительной части спрос формировался заменой диванов и кресел. Диван прослужил около 10 лет, потребитель покупает новый. При покупке другой мебели этот мотив выражен значительно слабей. В кухонной мебели покупки в основном связаны с приобретением новых квартир. Это, конечно, сокращает спрос в периоды подъема, но и уменьшает глубину спада. В результате они упали на 25–30%.

– Есть ли какие-то признаки оживления?

– Отличие текущего кризиса от ситуации 2008 года в том, что тогда рынок упал и затем началось восстановление. А после кризиса 2014 года падение продолжалось несколько лет подряд все глубже и глубже. Сейчас мебельный рынок в лучшем случае достиг плато. С августа прошлого года мы чувствуем некую стабильность. Хотя я бы назвал ситуацию «подтаиванием». Количество покупателей стабилизировалось, но средние чеки понемногу сокращаются. Позитивный момент — возросла уверенность клиентов. То есть растет количество тех, кто все-таки принимает решение о покупке.

Есть и позитивные сигналы в низшем сегменте, где мы практически не представлены. Дело в том, что за последние несколько лет в России было введено рекордное количество жилья. Значительная его доля «ушла на склад», но сейчас постепенно, в том числе за счет удешевления ипотеки, оно распродается. А значит люди должны покупать и мебель.

– Если посмотреть на ситуацию с позиций производителей? Насколько острая конкуренция мебельной в отрасли?

– Конкуренция очень высокая, полагаю, что по этому показателю мы сравнимы с производителями продуктов. В нашей отрасли есть все. Федеральные, крупные, технологичные фабрики с месячным оптовым оборотом от 50 до 200 млн рублей. Их в России наберется, наверное, с десяток. Второй слой — средние фабрики с оборотом от 20 до 50–70 млн рублей. Они сейчас, как правило, тоже неплохо технически оснащены. Плюс в стране огромное количество маленьких «гаражных» фабрик. Кто-то из них более или менее стабильно выпускает, допустим, по 50 или 100 диванов или стенок. Кто-то работает исключительно на заказ или занимается перетяжкой мебели.

– Насколько серьезную угрозу представляют иностранные компании?

– Если говорить об импорте, то после девальвации импортная мебель фактически ушла с рынка. В отдельных сегментах, таких как столовые группы, остался только Китай. Российские производители успешно закрывают фактически все освободившиеся ниши.

– Недавно в области закрылась одна из старейших мебельных фабрик. Уход игроков с мебельного рынка это реальная проблема отрасли?

– Даже с учетом сокращения импорта, пирога на всех не хватает. Это, естественно, приводит к неустойчивому финансовому положению и закрытиям или банкротству части фабрик.

Это коснулось и нас. Если в дорогом и среднем сегменте мы чувствуем себя достаточно уверенно, то от работы в дешевом сегменте мы отказались. Мы вынуждены были остановить производство дешевых диванов еще в начале кризиса, который начался в 2014 году.

Если у предприятия имеется серьезная кредитная нагрузка, то ситуация может развиваться по жесткому сценарию через банкротство. Часть мебельных предприятий, вынуждены распродавать свои активы. Маленькие «гаражные» фабрики могут просто вешать замок на дверь в расчете на возобновление производства, когда спрос вновь начнет расти.

– Какие ожидания доминируют на мебельном рынке?

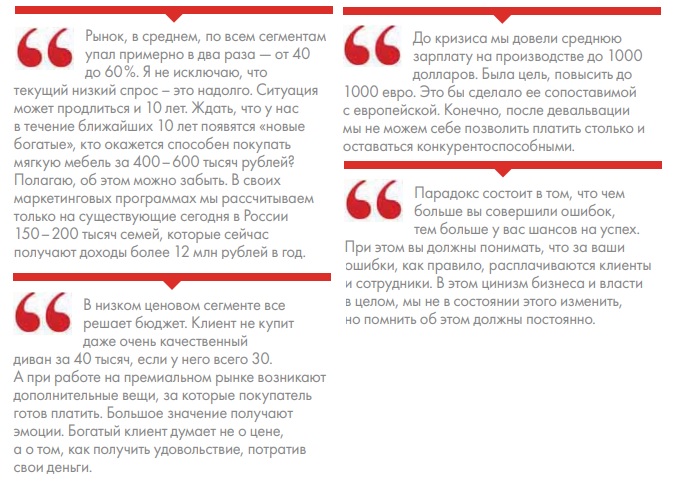

– Пока большинство производителей вне зависимости от размера продолжают надеяться, на то, что начнет работать отложенный спрос и пытаются продержаться на минимальных объемах. Мы не так оптимистичны. Я не исключаю, что текущий низкий спрос — это надолго. Ситуация может продлиться и 10 лет.

– Чем объясняется ваш пессимизм?

– Если рассчитывать на отложенный спрос, то нужно посмотреть на перспективы увеличения доходов населения и, в конечном итоге, на перспективы роста ВВП. Я достаточно скептически смотрю даже на рост нашего премиального сегмента. У нас спрос ограничивается не столько доходами. Средств у покупателей дорогой мебели хватает. Рост здесь лимитируется количеством состоятельных семей. Ждать, что у нас в течение ближайших 10 лет появятся «новые богатые», кто окажется способен покупать мягкую мебель за 400–500–600 тысяч рублей? Полагаю, об этом можно забыть.

В своих маркетинговых программах мы рассчитываем только на существующие сегодня в России 150–200 тысяч семей, которые сейчас получают доходы более 12 млн рублей в год.

Несмотря на то, что в премиальном сегменте мы безоговорочные лидеры, главный акцент мы сегодня делаем на сегменты средний и средний плюс. За время кризиса у представленного в этом сегменте нашего бренда появились братья и сестры в разных стилях и ценовых категориях.

– Вы упоминали об оживлении в сегменте дешевой мебели...

– Даже если правительству удастся добиться заметного экономического роста, то на мебельном рынке он начнется именно с низшего сегмента.

Средний сегмент будет расти, по моему мнению, в том случае, если будет расти не столько экономика госкорпораций, сколько малый и средний бизнес. Кстати, именно в этом сегменте я вижу наибольший потенциал роста.

Но здесь важна государственная политика. Смотрите. Допустим, в нашей области реально может быть построен максимум один крупный завод. Но он обеспечит работой не более 3000 сотрудников. В то время как вполне реально создать 100 средних производств. А это уже 15-20 тысяч новых рабочих мест. То есть, людей, которые смогут менять мебель, покупать и обставлять новые квартиры.

– Кстати, как получилось так, что провинциальная компания МЦ5 начала производить премиальную мебель?

– На самом деле работа в премиальном сегменте результат выбора еще 20-летней давности. Когда случился первый кризис, все пошли вниз. А мы решили двигаться против ветра и поехали в Италию перенимать их опыт изготовления элитной мебели. И эта стратегия сработала.

– Вы рассказывали о существенных выгодах, которые российские мебельщики получили от девальвации рубля. Полагаю, это создает условия и для экспорта продукции. Есть планы по выходу на другие рынки?

– У нас есть мысли по выходу в Европу и Азию. Но нас там с конечной продукцией никто не ждет. Так же точно как и мы нисколько не хотим отдавать свой рынок для иностранцев. Нам поступали предложения от иностранных компаний: «Давайте вы будет продавать нашу мебель через ваши сети». А нам это зачем? Даже если это не прямые конкуренты в сфере мягкой мебели, а в каких-то смежных секторах. Мы можем с успехом и сами производить эту продукцию и получать от этого большую прибыль.

– Что самое трудное в выходе на экспорт?

– При выводе конечной потребительской продукции на иностранные рынки самая важная проблема — это бренд. Можно 10 лет ездить по ярмаркам, постепенно искать небольших партнеров и нарабатывать сбытовую сеть, вкладываться в рекламу. Но это очень длинный путь.

Есть конечно еще один рабочий вариант. Это поиск производителей в Германии, которые готовы сократить производство у себя и размещать эти объемы на нашей площадке. Но здесь нужна серьезная разница в себестоимости, чтобы это было взаимовыгодно.

Сейчас мы уже ведем переговоры с нашими иностранными партнерами, мебель которых дополняет наш ассортимент и представлена в наших салонах в другом ключе.

Досье:

Андрей Александрович Сидоров

Дата рождения: 1954 год, Крым, Алушта

Образование: экономист, Всероссийский заочный финансово-экономический институт

Карьера:

КЧХК — рабочий

Спасательная станция — водолаз

ИТК 5 — руководитель отдела сбыта

ОАО НАСА — генеральный директор

МZ5 group — генеральный директор